節税には様々な方法があることをこれまでにも何度かお伝えしてきました。いろいろな手を尽くし、いよいよ決算の時が近づいてきた…そんな時にあと一歩。棚卸資金と前払費用に着目すれば、さらなる節税が期待できるかも知れません。

棚卸資産について

まずは、棚卸資産に着目した節税の方法からご紹介します。

棚卸資産とは?

棚卸資産とは、B/S(貸借対照表)の資産の計上項目の1つです。いわゆる「在庫」と考えていただくとわかりやすいかと思います。

棚卸資産の内訳としては、以下の分類が一般的です。

●商品・製品

→商品はよそから仕入れた完成品、製品は自社で加工して完成したものを指します。

●仕掛品

→製造途中の製品で、まだ販売不可能なものを指します。

●半製品

→製造途中ではあるがそのまま販売可能な製品を指します。

●原材料・貯蔵品

→原材料は製品の製造に必要な材料を指します。貯蔵品とは、事務用品や消耗工具、切手や燃料などの未使用分を指します。

棚卸資産で節税するには?

節税のメカニズム

それでは、実際に棚卸資産の項目に注目することで節税するためにはどうすればよいのかを確認していきます。結論から言いますと、棚卸資産の評価額は小さく計上したほうが節税になります。理由は、棚卸資産を小さく計上することによって売上原価(商品の仕入れや製造にかかった金額)が大きくなり、結果として課税の対象になる利益の金額を小さく抑えることができるためです。

棚卸資産と売上原価の関係を以下に説明します。売上原価は、以下の計算式により求められます。

この式から、棚卸資産が小さくなれば、売上原価は大きくなることがお分かりいただけるかと思います。

次に、売上原価と実際に課税の対象になる数字である利益の関係は、以下の式で表されます。

この式から、売上原価が大きくなれば、利益は小さくなり、結果として課税額も小さくなることがお分かりいただけると思います。これが、棚卸資産で節税が可能になるメカニズムです。

棚卸資産の各種損失を計上する

まず1つ目におすすめなのが、「売却損」の計上です。決算期末を目前に、大量の棚卸資産を抱え込んでしまっている場合、「決算セール」などとして原価よりも安い価格で在庫を処分してしまえば、原価との差額分を「売却損」として計上することができます。

決算セールなどを行っても在庫が大量に残ってしまった場合は、それらを廃棄してしまうのも1つの手です。この場合、「廃棄損」を計上することができますが、実際に廃棄したことを示す証拠などを用意する必要が生じてきますので注意が必要です。

さらに、一定の条件下では「評価損」を計上することができます。一定の条件とは、

●災害による損壊

●商品価値の著しい陳腐化

●商品価値が著しく損なわれ販売不能になってしまうレベルの品質変化、破損、型崩れなど

しかしこの評価損の計上については恣意的な働きかけが行いやすいといった理由から、上記の「一定の条件」を満たしていると認定されるためにはかなりの妥当性が要求されることになります。

棚卸資産の評価方法

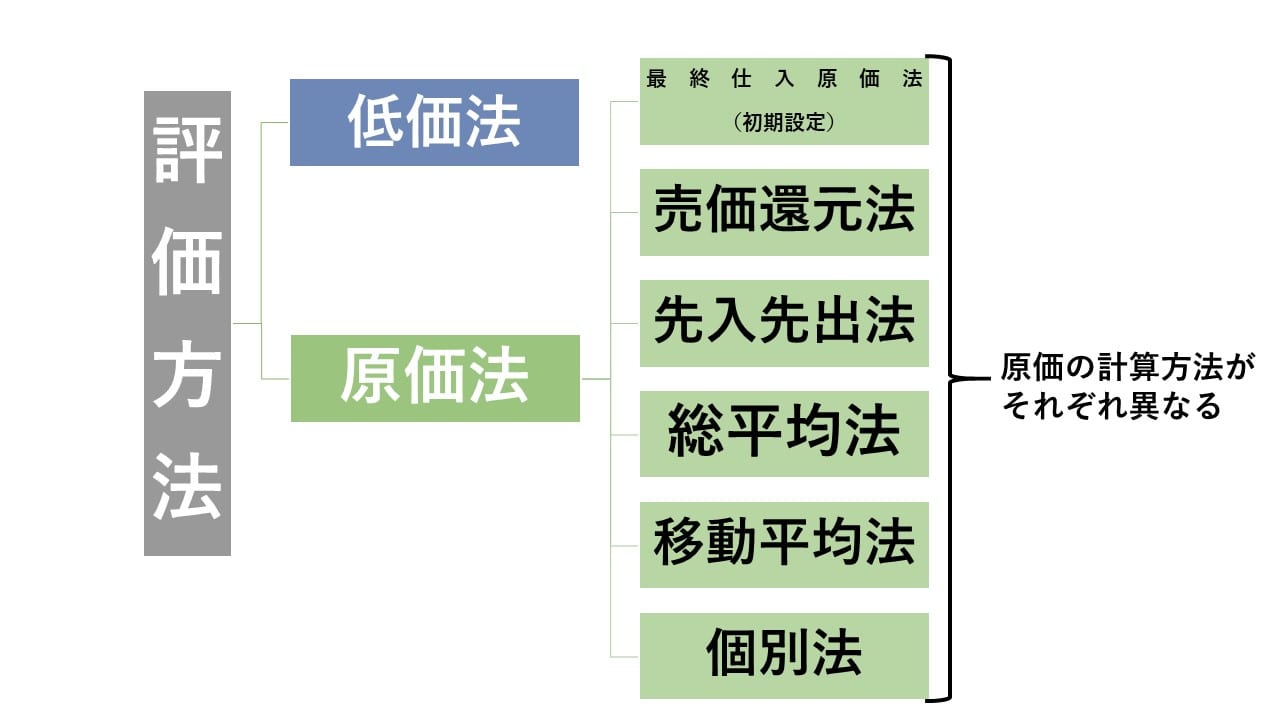

棚卸資産の評価額を安く抑える別の方法としては、「棚卸資産の評価方法の再検討」が挙げられます。特に変更の手続きをしなかった場合、棚卸資産は「最終仕入原価法」という、期末に最も近い仕入れの際の金額を取得価額に設定する方法がとられますが、実際には棚卸資産の評価にはたくさんの方法があります。棚卸資産の評価方法は、下図のように分類されます。

上図からわかるとおり、評価方法はまず低価法と原価法に大別されます。低価法とは、取得原価(つまり、原価法に基づいた評価額)と期末時価のうち、価格の低いほうの金額を、棚卸資産の評価額として確定するという方法です。国際会計基準ではこの手法が一般的であり、近年ではこの手法を採用するケースも増えているほか、上場企業は強制的に低価法を用いることになっています。一方、原価法とは、棚卸資産の取得原価に基づいて評価額とする方法であり、その取得原価の計算の仕方によって、さらに6つに細分化されています。

| 評価方法 | 原価の計算方法 |

|---|---|

| 最終仕入原価法 | 期末に最も近い仕入れの際の額を、棚卸資産の単価とみなす。 |

| 売価還元法 | 主に棚卸資産に売価がついている際に用いる方法で、売価×原価率で計算する。製造業の場合は、その工程に応じて売価に一定の割合を掛け合わせることもある。 |

| 先入先出法 | 仕入れが古い順に品物は売れると考えて、期末に最も近い仕入れの際の額から順に棚卸資産の原価として割り振っていく。(例えば、期末に最も近い仕入れが単価100円で数が10、その一回前の仕入れが単価80円で数が20とし、在庫数が14の時、10個は100円、4個は80円で計算する。) |

| 総平均法 | 前年からの繰り越し資産と今期の新たに取得した資産を合計し、それらを総数量で割ることで得られる平均を取得価額として評価額に用いる。 |

| 移動平均法 | 資産を取得するごとに計算を行い平均取得価額を算出する。 |

| 個別法 | 個々の実際の取得価額を評価額に転用する。 |

この中から、自身にとって最適な評価方法をさがし、それに変更すれば、節税も期待できるでしょう。ただし、一度決定した評価方法を変更するためには妥当な理由・一定期間の経過(3年が目安)が必要になります。そのため、変更の決定は場当たり的な節税対策としてではなく、自社の経営状況や全体的な経済情勢についても考慮しながら、中長期的展望のもと決めるようにしましょう。

短期前払費用について

次にご紹介するのは、短期前払費用に着目した節税の方法です。

短期前払費用とは?

短期前払費用について理解するために、まずは前払費用について理解することが大切です。国税庁の定義では、前払費用とは、「法人が一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうち、その事業年度終了の時においてまだ提供を受けていない役務に対応するもの」を指します。前払費用は、支出した時には資産として計上し、対応する役務の提供を受けたタイミングで損金として算入するものです。しかし、事務作業の簡便化といった理由から、特例が設けられています。それが短期前払費用です。具体的な特例の内容は、法人が、前払費用として

1.支払日から1年以内に提供を受ける役務にかかわる支払いをした

さらに、

2.支払った額を継続的に、支払日の属する事業年度の損金に算入している

場合、その支払いの時点でその額を損金として算入することが認められるというものです。

具体的にどのように節税できるのか

それでは、この短期前払費用のシステムを使ってどのように節税することができるのかを考えてみます。短期前払費用に該当する主なものとしては、

●リース料

●家賃

●生命保険料

等が挙げられます。ここでは特に家賃を例にとって考えてみましょう。

3月決算の会社を考えてみてください。事務所家賃は毎月40万円であるとします。この場合、この会社では毎年480万円分の家賃が費用に計上されていることになりますね。

ここで、この会社が3月に契約を、月極ではなく1年単位に変更し、その月から翌年2月までの家賃分、つまり1年分の家賃480万円を3月に支払ったとします。この場合、この480万円分は短期前払費用として認められるため、今期は480万円分余計に費用を計上できることになり、節税に成功したことになります。これが、短期前払費用を利用した節税の方法です。

実際には注意点も多い?

一見、とても便利な制度に見える短期前払費用ですが、実際には注意しなければならない点が数多くあります。

短期前払費用として認められないケース

前払費用の定義の中に「法人が一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうち」とありましたが、これは「等価等質」であることを意味しています。そのため、例えば顧問税理士への報酬などは短期前払費用の対象外となっています。顧問税理士が提供するサービスは、等価等質であると認められていないためです。

さらに、短期前払費用の定義の中には、「支払日から1年以内に提供を受ける役務にかかわる前払費用であること」が含まれていますが、これに照らせば、例えば4月から翌年3月までの家賃を2月に支払ったとしても、これは支払日から1年を超えてしまっているために、短期前払費用とは認められないこととなります。

他にも、契約が月極のままであるのに1年分まとめて支払う場合や、又貸ししている物件の家賃について支払う場合なども、短期前払費用としては認められないので注意が必要です。さらに、1年を超える期間の契約、例えば2年分の保険料をまとめて支払ったりした場合でも、短期前払費用に認められるのは1年分の保険料に限られますので注意しましょう。

制度そのものの落とし穴

さて、短期前払費用に当てはまるものがどのような費用なのかを理解していたとしても、この制度にはまだ注意すべき点が存在しています。それは、短期前払費用が適用されるためには、1年分をまとめて支払うという契約形態を一定期間継続しなければならないという点です。すなわち、月極契約を年単位の契約に変更したから短期前払費用が適用されて税金が少なくて済んだ! と、喜んでいたのもつかの間、来年からは税金が減ることもない(短期前払費用によって税金が減らせるのは、月極で家賃を支払っていた当期分と翌年1年分の家賃費用が両方とも費用に計上される最初の1回のみ)にもかかわらず、年間の家賃を一括で支払うという形態を維持しなくてはならないのです。そのため、キャッシュフローという観点から見た場合、むしろマイナスになる可能性も大いにあるということです。このようなデメリットも加味したうえで、例えば例年をはるかに超える利益が出た年に節税のために利用するなど、どのタイミングで短期前払費用の制度を利用するかをしっかりと考えなくてはなりません。

まとめ

今回は、決算を目前にしたタイミングでもまだまだ実施可能な節税対策を2つ紹介しました。棚卸資産をどのように評価し扱うか、家賃などのお金をどのような形態で支払うか……、一見すると些細な事に思えるかもしれませんが、これが結果としてかなりの節税につながることもあるのです。一方で、特に短期前払費用については誤った利用の仕方をすれば会社のキャッシュフローを悪化させる原因になることも。それぞれの制度の特性やメリット、デメリットをしっかりと把握したうえで、賢く節税していきましょう!