経営者の高齢化が進むなか、後継者にどのように事業を引き継ぐかは早急な問題です。事業承継がうまくいかないと、多額の税金を支払ったり会社の経営に影響を与えたりすることもあります。そのため、事業承継に取り組む際は専門家に相談するのが一般的です。今回は、事業承継における税理士の業務範囲について解説します。

目 次

事業承継の現状

はじめに、中小企業の事業承継をめぐる厳しい現実を概観しておきます。

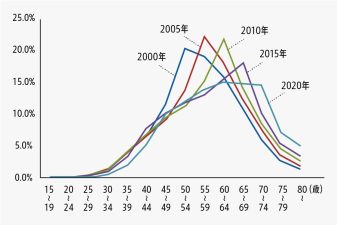

中小企業の円滑な事業承継を支援するための施策などをまとめた中小企業庁の「財務リポート『事業承継』によれば、中小企業経営者の高齢化が急速に進み、経営者年齢のピークは、この20年間で50代から60~70代に上昇しています。

後継者がいない企業も増えている

今回のテーマである事業承継にとって深刻なのは、「後継者がいない」企業も増加していることです。2020年段階の「後継者不在率」は、60代経営者で48.2%(2011年比6.3%減)、70代経営者でも38.6%(同4.1%減)となっています。

年々増加傾向にある廃業ですが、その理由を見ると、

- 事業承継の意向がない:43.2%

- 事業に将来性がない:24.4%

- 子どもがいない:12.5%

- 子どもに継ぐ意思がない:12.2%

- 適当な後継者が見つからない:4.3%

と、「後継者難による廃業」は、29.0%に上ります。

ちなみに、2020年の中小企業の休廃業・解散は約5万件でしたが、そのうち6割強は黒字にもかかわらず、会社を閉じていました(東京商工リサーチ調べ)。日本の経済・社会を支える雇用や技術の喪失という観点からも、状況は深刻だといえるでしょう。

事業承継の種類

この記事のテーマである事業承継という言葉を目にしたことはあるものの、具体的には何を指すかわからないという人も少なくないでしょう。

事業承継とは、後継者に会社・事業の財産と経営を引き継がせることです。

事業承継は後継者が誰になるか、どのように後継者を見つけるかによって、以下に紹介するいくつかのパターンがあります。

親族内承継

親族内承継とは、事業を事業者自身の子をはじめとした親族に引き継いでもらうことです。小規模経営の企業において、かつては主流の承継方法でした。

特に親子の場合、親は早くから後継者となる子を、子は自分が後継者になることを意識しているケースが多く、事業内容や経営方針、企業内での人間関係を理解しているためスムーズな事業承継が行いやすくなるというのが大きな理由です。

ただ昨今の少子化に加え、経営者側が子に自身の事業を継ぐことを無理強いせず子の意思を尊重するケースも多く、親族内承継の割合は減ってきており、後継者不足問題の大きな要因となっています。

親族外承継

親族外承継は、子や兄弟姉妹などの親族以外に自身の事業を引き継がせることです。

広義では次に紹介するM&Aも含まれますが、ここでは狭義の親族外承継として、社内承継及び同業者承継を紹介します。

社内承継は社内の従業員や役員を内部昇格させ、経営者になってもらう方法です。血縁関係はなくとも長く片腕として働いてくれた人物であれば、人としても経営手腕も信頼に足るでしょう。

同業者承継は、事業拡大を考えていたり、現在の会社が手狭だったりして新しい事業所を探している地域の同業者に事業を引き継いでもらう方法です。ただし引き継ぎ方によっては現在の会社名はなくなってしまうかもしれません。個人間のM&Aとも言えます。

M&A

▼見出し概要(本文)

M&Aとは「Mergers(合併) and Acquisitions(買収)」の略語で、企業間で行う合併や買収行為の総称です。

M&Aにはなんとなく会社乗っ取りというイメージもありますが、中小企業の事業承継においては、特に専門家が仲介して自身とこれまで繋がりのなかった第三者に経営権を譲渡することの意味合いで使われることが一般的です。

後継者不足が深刻な昨今、事業者が築いた会社という財産を有効に継続させる方法として、M&Aによる事業承継の件数は増加の一途をたどっています。

中小企業における事業承継の流れ

そもそも事業承継とは何か

新聞やニュースなどで、事業承継という言葉を目にしたことがあるかと思います。しかし、具体的には何を指すかわからないという人も少なくないでしょう。ここではまず、事業承継とはどのようなものかを見ていきましょう。

事業承継とは、後継者に会社や事業の経営を引き継ぐことです。事業承継は第三者に引き継ぐ場合も多いですが、中小企業の多くは子どもや親族に引き継ぎます。事業承継には、社長の所有している会社の株式や財産などのモノを引き継ぐことと、役職やノウハウ、人事組織などを人を引き継ぐことの2つの側面があります。

事業承継の大まかな流れ

では、事業承継の大まかな流れを確認しましょう。

①現状を分析する

事業承継を考えたときに最初に行うのが、会社の現状の分析です。会社の財務状況や所有している資産や負債を把握し、資産や負債の価値を求め、最終的に会社の株価等を求めます。また、今後相続や贈与があった場合のために、社長個人の持ち株はいくらあるか、会社の株を他に誰が保有しているかなどの状況や、社長個人の財産の状況などもまとめておく必要があります。

会社の現状の分析とともに行うのが、後継者や相続人の調査です。後継者を誰にするか決まっていない場合は、後継者を決定します。会社の株を後継者に引き継いだ時に相続などで問題が起こらないように、相続人に誰がいるかなどの情報も整理しておきます。

②問題の洗い出しと対策

現状を分析したら、そこで見つかった問題を洗い出し、対策を行います。基本、事業承継は贈与または相続、売却等で行う場合が多いようです。例えば、会社の株価が高い場合は株価対策、相続や贈与で相続人同士がトラブルになる場合は回避策、オーナー企業の場合は後継者の育成などの対策を行っていきます。

③事業承継の実行

問題点を洗い出し、その対策を行ったら、いよいよ事業承継を実行します。社長から後継者へ資産等を引き継いだら、その後の手続きを行います。相続登記などの登記が必要なものは登記、税務申告などの申告が必要なものは申告を行います。

事業承継を成功させるポイント

会社や経営者、後継者などの置かれた状況は、それぞれの会社ごとに違います。事業承継のポイントとなる事業承継計画の立て方や後継者教育、税負担や経営権の分散リスク、資金調達といった具体的な課題には、”オーダーメード“の対応が必要になるでしょう。

中小企業庁が提示した、中小企業・小規模事業者の円滑な事業承継を実現するための指針である「事業承継ガイドライン」があります(2016年改訂)。同ガイドラインには、事業承継をめぐるさまざまな課題への対策、経営承継円滑化法をはじめとする支援制度、事業承継をサポートする体制の紹介など、円滑な事業承継を実現する上で必要な情報が盛り込まれています。こうした「マニュアル」を参考にするのも、事業承継を成功に導くポイントです。

事業承継における税理士の業務範囲

事業承継における税理士の業務範囲とは

税理士は税金の専門家です。そのため、事業承継で税金に関することを中心に業務を行います。事業承継にはモノを引き継ぐ側面と、人を引き継ぐ側面がありますが、税理士が関わるのはモノを引き継ぐ側面の業務です。人を引き継ぐ側面については、会社内で行います。

事業承継における税理士の主な業務範囲は、次のようになります。

- 自社株の評価、株価対策

- 相続税や贈与税のシミュレーションと、それに伴う事業承継方法のアドバイス

- 相続税や贈与税の計算と申告書の作成

相続人の調査(戸籍の確認)や、遺言書の作成、相続登記などについては、司法書士や弁護士の業務範囲となります。

事業承継の基本 自社株の評価

事業承継を考えるうえで、自社株の評価は必須です。社長が所有している自社株を後継者に引き継ぐ際の自社株の価値により、相続税や贈与税の金額が大きく変わります。事業承継の対策をするためにも、まずは自社株の評価を行います。

株式の評価は「上場株式」「気配相場等のある株式」(日本証券業協会の登録銘柄および店頭管理銘柄、または公開途上の株式)「取引相場のない株式」のそれぞれで評価方法が異なります。中小企業の自社株の場合、ほとんどが取引相場のない株式に該当するため、ここでは、取引相場のない株式の評価方法を簡単に見ていきましょう。

取引相場のない株式とは、簡単にいうと非上場株式のことです。上場株式等のように基準となる取引所などの相場がないため、会社の純資産の状況などから株の価値を計算します。

取引相場のない株式にはいろいろな評価方法がありますが、事業承継の場合は会社の規模等により、「類似業種比準方式」「純資産価額方式」「類似業種比準方式と純資産価額方式の併用」のいずれかの方法で評価を行います。

- 「類似業種比準方式」は、自分の会社と同じぐらいの規模・業種の標準的な会社を基準として株式を評価する方法です。

- 「純資産価額方式」は、自社が保有する資産から負債を差し引いた純資産価額により、株式を評価する方法です。

会社の規模等により、どの方法で自社株を評価するかが異なりますが、特に、純資産価額方式は会社の純資産が大きいほど株価が高くなり、相続税や贈与税の納税額も大きくなるため注意が必要です。

事業承継を依頼する場合、どこに相談すべきか

親族内承継や内部昇格が見越せない経営者が事業承継を考える場合、どこに相談すればよいでしょうか。主な相談先と、それぞれのメリット・デメリットを説明します。

事業承継・引継ぎ支援センター

事業承継・引継ぎ支援センターは、中小企業庁が管轄する公的な相談先で、各都道府県に一か所ずつ設置されています(東京都のみ2カ所)。

公的な相談機関なので相談料が原則無料なのが大きなメリットです。もっとも、実際に支援を受けることになれば報酬が発生する場合があります。また、事業としてM&Aを行っていないため、実績的にはやや物足りないかもしれません。

商工会議所

商工会議所は、中小企業経営者の身近な存在としてさまざまなサポートを行っており、事業承継についての相談も受けています。相談後、事業者の事情に応じて専門家を紹介するサービスもしており、会員であれば原則無料ですから、「事業引継ぎ相談窓口」と比べべ、より地域に密着しているというメリットがあります。 ただし、「事業引継ぎ相談窓口」同様M&Aの相手先を直接紹介してくれるというシステムではありません。

M&Aの専門仲介業者

事業者間M&Aサービスを専門に行う民間業者であり、社会需要に応じてその数は増えてきています。事業承継に関する相談や専門家によるコンサルティングはもちろん、事業者の立場や事情を踏まえた承継先を探し、仲介手続きもしてもらえるなど、全てをワンストップで任せられるのが最大のメリットです。

デメリットは、その分費用がかかることです。また、業者によっては仲介手数料などの成功報酬を得るため急いでM&Aを推し進め、結果意に沿わない事業承継になってしまう恐れがあります。決して任せっきりにしないようにすることが大切です。

事業承継における税理士に支払う費用

事業承継は、前項で紹介した以外に、税理士や弁護士などの士業に依頼する方法があります。

依頼する場合は、必ず会社経営および事業承継の税制に精通した専門家を選びましょう。

事業承継にはさまざまな税金が発生します。経営者が亡くなり、子が相続の形で承継すれば相続税、生前の承継であれば贈与税、第三者への売却であれば所得税といった具合です。

一方で、事業承継を推し進めるための補助制度(次章参照)などもあるため、これら全ての制度に対応できる税理士が望ましいのです。

税理士に依頼した場合、事業承継の専門家であれば上記の税に関する業務だけでなく、経営計画の策定などのコンサルティング業務まで依頼することができます。

税理士に支払う費用は、事業承継のどこまでを依頼するかによって大幅に変わってきますが、一般的にはM&Aの専門業者より安めに済むという認識です。ただし成功報酬制ではない場合がほとんどです。

税理士が行う事業承継の対策

ここからは、税理士が事業承継に対して、どのような対策を行うのかを見ていきましょう。

自社株の価値の評価に対する対策

まずは、自社株の評価に対する対策です。自社株の価値が高くならないような対策を行います。代表的な対策が、純資産価額の引き下げです。純資産価額を引き下げることで、自社株の価値を低くします。具体例としては以下のような対策を行うことがあります。

- 含み損のある資産を売却し、譲渡損失を計上する

- 所有している不良債権を処分する

- 借入金などで固定資産を購入する

- 定期保険や養老保険の加入などにより利益金額の引き下げ

- 配当金の引き下げ

- 役員の退職金を支払い、利益金額を減らす

自社株の評価に対する対策は、短い期間でできるものではありません。余裕をもって、税理士などの専門家に相談するようにしましょう。

自社株を贈与するか、相続するか

後継者に事業承継する場合に、自社株を贈与するのか、相続するのかを、税金面から判断する、もしくはアドバイスをするのも税理士の業務の1つです。贈与とは、社長の生前に無償で自社株を後継者に引き継ぐことであり、相続は社長の死後に自社株を後継者に引き継ぐことで、それぞれにメリットやデメリットがあります。

贈与のメリット、デメリット

贈与のメリットは、生前にタイミングを計って自社株を引き継ぐことができることです。

事業承継後も後継者の育成ができることや、確実に後継者に自社株を引き継げることもメリットの1つです。税金面では、年間110万円までの贈与なら贈与税がかからないというメリットもあります。

贈与のデメリットは、一般的に相続よりも税金が高くなることです。相続に比べると基礎控除額等が低く、税率も高く設定されています。年間110万円を超える贈与をする場合は、贈与した方が税金が高くなることが多くなります。

相続のメリット、デメリット

相続のメリットは、贈与に比べて一般的に税金が低くなることです。ただし、相続は遺言書がない場合、通常相続人同士の話し合いで遺産の分割割合を決めます。そのため、後継者以外の人に自社株が引き継がれる可能性があることや、相続人同士でトラブルがおこるデメリットもあります。

なお、国は事業承継を行う事業者に対し、会社の財産(株式等)を引き継ぐ際に発生する相続税や贈与税の納税を猶予することで後継者の税負担を軽くする「事業承継税制」や、事業承継を後押しする「事業承継・引継ぎ補助金」という制度を用意しています。事業承継に詳しい税理士であればそれら制度に関するアドバイスも的確に行ってくれるでしょう。

まとめ

経営者の高齢化が進む中小企業にとって、事業承継は早急に取り組まなければならない問題の1つです。しかし、事業承継にはさまざまなことを考慮する必要があるので、経営者1人で対策に取り組むことはできません。また、その対策は短期でできるものではないので、できるだけ早く税理士等の専門家に相談することをおすすめします。