個人事業主が本業以外に行っている投資の1つに株があります。株投資には、株を所有して配当を得るものから、株を売却して益を得るものまでさまざまありますが、なかでも株を売却した場合にはその状況によって処理方法が異なります。ここでは、個人事業主が株を売却したときの税金と、その処理方法について解説します。

株を売却して利益がでたら税金がかかる

株の売却益と税金の関係

まず、株を売却して利益がでた場合の税金について見ていきましょう。

原則、日本の所得税は、所得が高ければ高いほど税率が高くなる「累進課税制度」を採用しています。現在の税率は5~45%です。しかし、株を売却した場合の所得(利益)は、株取引の把握や納税者による適正な所得計算が難しいなどの理由から、他の所得と区分し、所得の大小に関わらず一定の税率を課す「申告分離課税」という制度を採用しています。

現在の株売却益に対する税率は、所得税15%、復興特別所得税0.315%、住民税5%の合計20.315%です。

※上場株式等、一般株式等で税率の違いはありません。

次に、税率を乗ずる株の売却益ですが、次の算式で求めます。

株の売却益=株の売却価額(譲渡価額)-必要経費(取得費+委託手数料等)

証券会社の口座の種類で、税金の処理が異なる

株の売買を証券会社を通して行う場合は、証券会社に株取引用の口座を開きます。証券会社の口座には大きく分けて3種類あり、それぞれで税金の処理が異なります。まずは証券会社の口座の種類を確認しましょう。

①一般口座

一般口座とは、上場株式等を管理する口座のことです。この口座では株の売買のみを行うため、1月1日から12月31日までの1年間の株の売却損益を自分で計算して、確定申告する必要があります。

②特定口座(源泉徴収なし)

特定口座とは、2003年から導入された制度で、上場株式等を管理する口座のことです。

一般口座と異なる点は、1月1日から12月31日までの1年間の株の売却損益を証券会社が計算することです。そのため、自分で計算する必要はありません。また、計算の結果が記載された「特定口座年間取引報告書」が自宅に届くため、それを見ながら確定申告します。

③特定口座(源泉徴収あり)

特定口座には源泉徴収ありと源泉徴収なしを選択することができます。源泉徴収ありを選択すると、証券会社が株の売却損益だけでなく、所得税・住民税の計算も行い、代わりに納税まで行います。株の売却益に対する税率が一定であるため、こうしたことが可能となっています。

納税まで証券会社が行うため、株については確定申告も不要です。もちろん計算の結果が記載された「特定口座年間取引報告書」は自宅に届きます。

株の売却と確定申告の関係

一般口座、特定口座(源泉徴収なし)は確定申告が必要

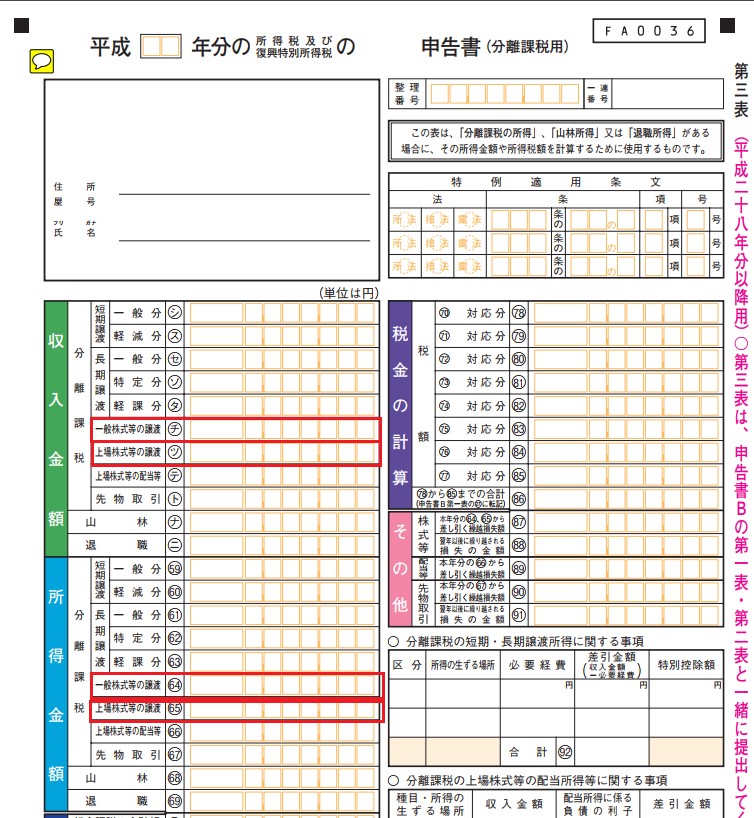

株を売却して利益がある場合で、一般口座と特定口座(源泉徴収なし)を使っている場合は、確定申告が必要です。個人事業主の場合は、所得税の確定申告書第一表、第二表、第三表(分離課税用)と「株式等に係る譲渡所得等の金額の計算明細書」を作成する必要があります。

作成手順としては、「株式等に係る譲渡所得等の金額の計算明細書」を作成し、その数字を確定申告書第三表(分離課税用)に転記します。一般口座と特定口座(源泉徴収なし)では記載箇所が異なります。それぞれの記載箇所を見ていきましょう。

1.一般口座

①「株式等に係る譲渡所得等の金額の計算明細書」2面

特定口座以外で譲渡した株式等の明細欄に必要事項を記載します。

②「株式等に係る譲渡所得等の金額の計算明細書」1面

2面で計算した数字を一般株式等、上場株式等に分けて1面に転記します。

具体的な記載例は以下をご参照ください。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/kisairei/kabushiki/pdf/04.pdf

③確定申告書第三表(分離課税用)

「株式等に係る譲渡所得等の金額の計算明細書」1面の数字を確定申告書第三表(分離課税用)の該当箇所に転記します。

具体的な記載例は以下をご参照ください。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/kisairei/kabushiki/pdf/05.pdf

2.特定口座(源泉徴収なし)

①「株式等に係る譲渡所得等の金額の計算明細書」2面

申告する特定口座の上場株式等に係る譲渡所得等の金額の合計欄に必要事項を記載します。

特定口座(源泉徴収なし)の場合は簡易口座に丸印をつけます。

②「株式等に係る譲渡所得等の金額の計算明細書」1面

2面で計算した数字を上場株式等の所に記載します。

具体的な記載例は以下をご参照ください。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/kisairei/kabushiki/pdf/06.pdf

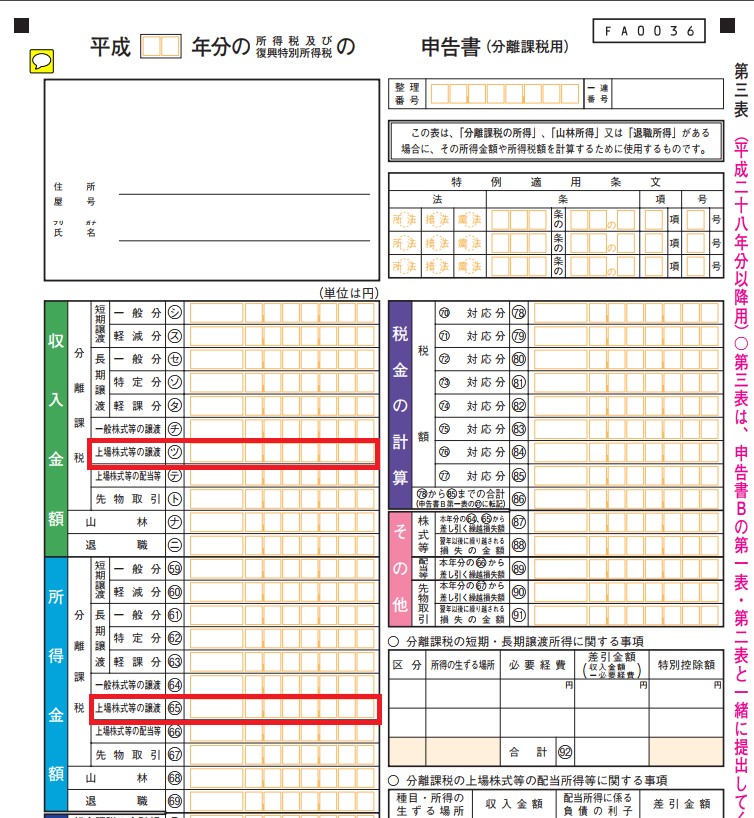

③確定申告書第三表(分離課税用)

「株式等に係る譲渡所得等の金額の計算明細書」1面の数字を確定申告書第三表(分離課税用)の該当箇所に転記します。

具体的な記載例は以下をご参照ください。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/kisairei/kabushiki/pdf/07.pdf

株の売却で赤字がでれば3年間繰り越せる

今までは、株の売却益がでた場合を見てきました。では、売却損がでた場合はどうなるのでしょうか。一般口座や特定口座(源泉徴収なし)の場合であっても、株の売却損がでた場合は原則、株について確定申告をする必要がありません。ただし、上場株式の売却損がでた場合は確定申告すると3年間その赤字を繰り越すことができ、翌年以降の黒字と相殺することができます(一般株式の赤字は繰り越せません)。そのため、上場株式の売却損がでた場合も確定申告をした方が良いでしょう。

個人事業主の場合は、所得税の確定申告書第一表、第二表、第三表(分離課税用)と「株式等に係る譲渡所得等の金額の計算明細書」「確定申告書付表」を作成する必要があります。

作成手順は以下のとおりです。

①「株式等に係る譲渡所得等の金額の計算明細書」、「確定申告書付表」を作成します。

具体的な記載例は以下をご参照ください。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/kisairei/kabushiki/pdf/08.pdf

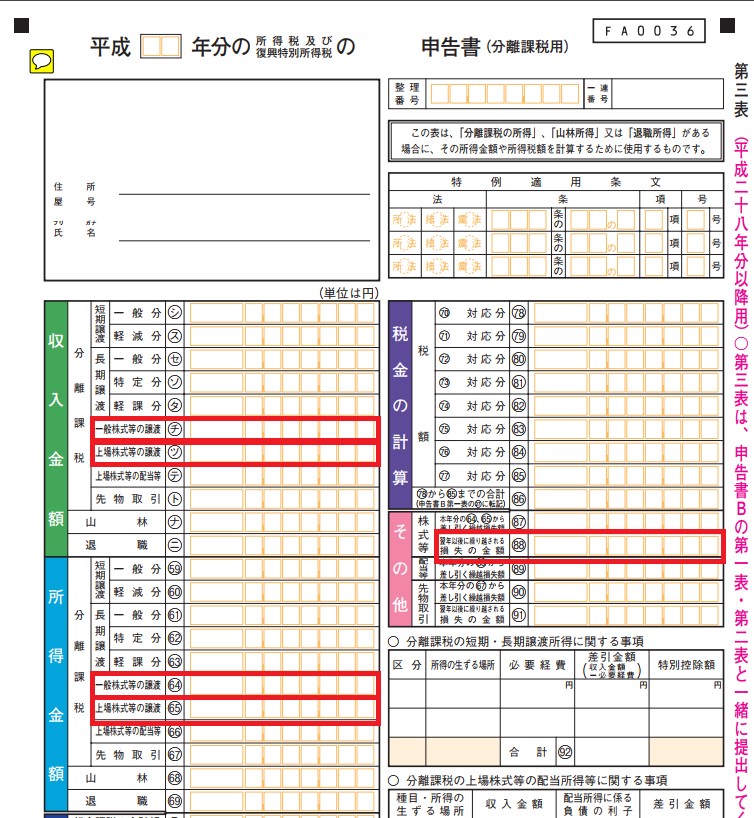

② ①で計算した数字を確定申告書第三表(分離課税用)に転記します。

その際に、翌年以後に繰り越される損失の金額欄の記載を忘れないよう注意してください。

具体的な記載例は以下をご参照ください。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/kisairei/kabushiki/pdf/09.pdf

※赤字を繰り越すためには、その赤字が無くなるまで、毎年「確定申告書付表」を作成する必要があります。

特定口座(源泉徴収あり)でも確定申告したほうが良いケース

株の売却で赤字がでているケース

特定口座(源泉徴収あり)の場合は、株について確定申告する必要はありません。しかし、確定申告したほうが良いケースがあります。その1つが株の売却損がでているケースです。上述したとおり売却損を翌年以降に繰り越すためには、確定申告が必要となります。

また、上場株式の売却損と上場株式の配当所得を相殺し、配当から天引きされた税金を取り戻すことも可能です。その場合は、「確定申告書付表」と確定申告書第三表(分離課税用)にそれぞれ記載が必要となります。

具体的な記載例は以下をご参照ください。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/kisairei/kabushiki/pdf/10.pdf

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/kisairei/kabushiki/pdf/11.pdf

複数の特定口座(源泉徴収あり)がある場合に注意

複数の証券会社で特定口座(源泉徴収あり)がある場合は、注意が必要なケースがあります。それは、1つの証券会社の特定口座が黒字、もう1つの証券会社の特定口座が赤字の場合です。この場合は、税金を納付しすぎとなっています。

例えば、1つの証券会社の特定口座が黒字100万円、税金合計203,150円納付済で、もう1つの証券会社の特定口座が赤字100万円の場合、本来はプラスマイナス0円で税金を納付する必要がありません。この場合は確定申告すれば、納付している税金203,150円の還付(事業所得等で支払う税金が多ければ、その金額は少なくなる)を受けることができます。

パターン別 確定申告で作成が必要な書類

株の売却益が年間20万円以下の場合

よく「株の売却益が年間20万円以下の場合は確定申告が不要」ということを聞きますが、これはサラリーマンの場合です。個人事業主の場合は確定申告が必要なため、所得税の確定申告書第一表、第二表、第三表(分離課税用)と「株式等に係る譲渡所得等の金額の計算明細書」を作成します。

個人事業が黒字で株の売却が赤字の場合

個人事業が黒字で株の売却が赤字の場合の必要書類は、所得税の確定申告書第一表、第二表、第三表(分離課税用)と「株式等に係る譲渡所得等の金額の計算明細書」「確定申告書付表」です。株の売却が赤字でも、個人事業が黒字の場合は、所得税の確定申告書第四表(損失申告用)は必要ありません。注意しましょう。

個人事業が赤字で株の売却が黒字の場合

個人事業が赤字で株の売却が黒字の場合の必要書類は、所得税の確定申告書第一表、第二表、第四表(損失申告用)と「株式等に係る譲渡所得等の金額の計算明細書」です。株の売却が黒字であっても個人事業が赤字の場合は、第三表(分離課税用)は不要です(ただし、作成しても税務署は受け取ってくれるようです)。

ちなみに、個人事業が赤字で株の売却も赤字の場合は、所得税の確定申告書第一表、第二表、第四表(損失申告用)と「株式等に係る譲渡所得等の金額の計算明細書」「確定申告書付表」が必要です。

必要な申告書まとめ

| 第一表 | 第二表 | 第三表 | 第四表 | 株式等に係る譲渡所得等の金額の計算明細書 | 確定申告書付表 | |

|---|---|---|---|---|---|---|

| 事業 黒字

株の売却 黒字 |

○ | ○ | ○ | ○ | ||

| 事業 黒字株の売却 赤字 | ○ | ○ | ○ | ○ | ○ | |

| 事業 赤字株の売却 黒字 | ○ | ○ | ○ | ○ | ||

| 事業 赤字株の売却 赤字 | ○ | ○ | ○ | ○ | ○ |

まとめ

今回は、個人事業主が株を売却したときの税金と、その処理方法について解説しました。個人事業主が株を売却した場合の処理方法や提出書類は、状況によって大きく変わります。

まずはこの記事を参考にしていただき、個々の不明点がある場合は、税理士等の専門家に早めに相談しましょう。